[유럽] 펫푸드 시장 동향

조회11878유럽 펫푸드 시장 동향

주요 내용

ㅇ 유럽의 반려동물 수 동향

현재 EU에는 1억 4,500만 마리의 반려동물이 있다. 이는 전년 대비 5백만 마리 증가한 수치이며, 이중 개는 약 6,600마리, 고양이는 7,900만 마리로 집계된다. EU에서 가장 대표적인 반려동물은 고양이이며, 유럽에서 가장 많은 개와 고양이를 반려동물로 맞이한 나라는 독일로, 2,700만 마리(개 1,030만 마리, 고양이 1,670만 마리)의 반려동물이 있다. 독일에 이은 2위는 프랑스로, 2,260만 마리(개 750만 마리, 고양이 1,510만 마리)가 있으며, 3위는 이탈리아로 1,875만 마리(개 870만 마리, 고양이 1,005만 마리)가 있다.

한편, 영국에는 3,800만 마리의 반려동물이 있다고 집계된다. 이 중 개 약 1,200만 마리고 고양이 1,100만 마리이며, 전체 영국 가구의 31%가 개를, 26%가 고양이를 키우고 있다.

|

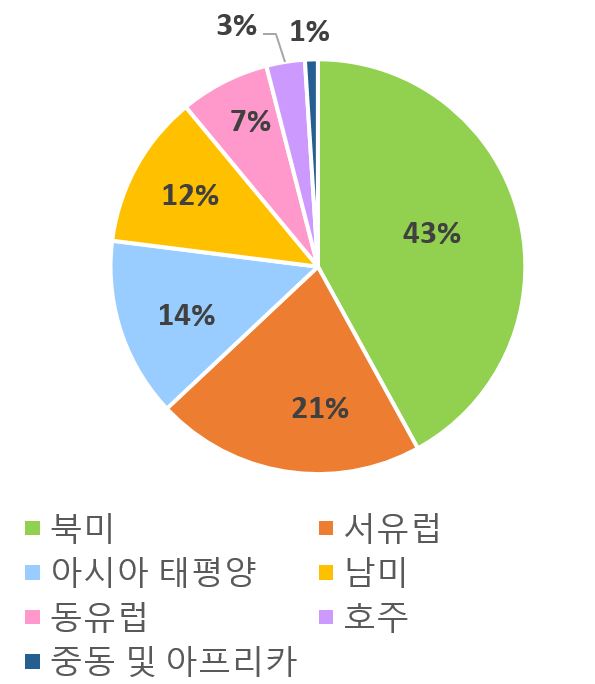

전 세계 펫푸드 시장 규모 (`22년 기준) *단위: 백만불 |

||||

|

순위 |

지역 |

시장 규모 |

비율 |

출처: 유로모니터 |

|

1 |

북미 |

52,441 |

43% |

|

|

2 |

서유럽 |

25,492 |

21% |

|

|

3 |

아시아 태평양 |

17,725 |

14% |

|

|

4 |

남미 |

14,552 |

12% |

|

|

5 |

동유럽 |

8,859 |

7% |

|

|

6 |

호주 |

2,818 |

2% |

|

|

7 |

중동 및 아프리카 |

1,192 |

1% |

|

ㅇ 유럽 펫푸드 시장 크기

펫푸드는 일반적으로 개, 고양이, 기타 반려동물용 사료, 간식 등 식품을 말하며, 반려동물용 제품과 통틀어 칭하는 펫케어(pet care) 카테고리에 속한다. 서유럽지역의 경우 북미지역 다음으로 큰 세계 2위 시장으로, `22년 기준 펫푸드 시장 규모 25,492백만 달러(한화 약 32조 원 이상)이고, 동유럽과 합산하였을 때는 그 규모가 34,351백만 달러로 전 세계 약 28%에 해당한다.

|

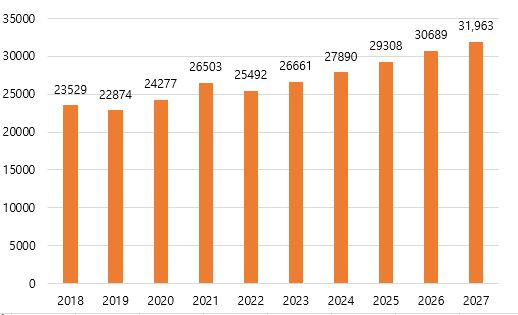

유럽 펫푸드 시장 규모 5개년 추이 및 전망 *단위: 백만불 |

||||||||||

|

출처: 유로모니터 *2022년 이후 수치는 전망치 |

||||||||||

|

년도 |

2018 |

2019 |

2020 |

2021 |

2022 |

2023 |

2024 |

2025 |

2026 |

2027 |

|

규모 |

23,529 |

22,874 |

24,277 |

26,503 |

25,492 |

26,661 |

27,890 |

29,308 |

30,689 |

31,963 |

특히 2020년, 2021년에 코로나19 팬데믹 시기를 거치면서 더 확대된 경향이 있는데, 이는 유럽 소비자들이 자가에서 보내는 시간이 많아지고, 반려동물 산책을 이유로 외출할 수 있었기에 반려동물을 분양한 가구가 많았던 것으로 유추해볼 수 있다. 코로나 막바지 시기인 2022년에는 살짝 줄었으나, 2023년부터 시장은 매년 증가할 것으로 전망된다.

ㅇ 유럽 펫푸드 시장 소비 트렌드

세계 펫케어 산업은 최근 1인 가구의 증가, 고령화 등 세계 인구구조의 변화로 반려동물 양육인구가 증가하고, 반려동물에 대한 인식과 문화가 변함에 따라 양적·질적 성장을 이룩하고 있다. 특히 반려동물의 가족화를 의미하는 ‘펫 휴머니제이션’이 시장을 주도하면서, 반려동물의 삶의 질을 높이기 위한 다양한 제품과 서비스가 등장하며 점차 확대되는 추세다. ‘펫 휴머니제이션’ 흐름이 가장 뚜렷하게 나타나는 분야가 ‘펫푸드’ 산업이다. 단순한 건식 사료를 넘어 사람들이 먹을 수 있는 재료로 만든 식품, 맞춤형 영양식 등 제품의 스펙트럼이 다양해지고 있으며 프리미엄화가 빠르게 진행되고 있다.

유럽 펫푸드 시장은 2023년부터 2028년까지 4.6%의 연간 성장률을 기록할 것으로 예상되는데, 1인 가족의 증가, 동물 의료 비용의 증가, 애완동물 인구의 노령화, 약물 사용의 열악한 결과 등으로 인해 소비자는 천연 및 유기농 제품 형태의 제품을 찾고 있는 경향이 있다. 또한, 세계 펫푸드 시장의 트렌드와 마찬가지로 반려동물의 '인간화'와 '프리미엄화' 트렌드는 유럽의 반려동물 주인들 사이에서 유행하며 시장의 주요 동인으로 작용하고 있다.

|

프랑스 현지 유통매장 내 펫푸드 매대 |

|

|

|

|

|

출처: 직접촬영 |

|

ㅇ 유럽 펫푸드 종류와 선호도

|

유럽 펫푸드 카테고리별 시장 규모 (`22년 기준) 단위: 백만불 |

||||

|

카테고리 |

반려견 |

반려묘 |

||

|

시장규모 |

비율 |

시장규모 |

비율 |

|

|

간식 |

3,154 |

26.2% |

1131 |

9.6% |

|

습식 저가형 중가형 고가형(프리미엄) |

5,904 - 871 - 2,002 - 3,031 |

49.0% - 7.2% - 16.6% - 25.1% |

3800 - 386 - 1397 - 2017 |

32.4% - 3.3% - 11.9% - 17.2% |

|

건식 저가형 중가형 고가형(프리미엄) |

2,995 - 584 - 1,150 - 1,261 |

24.8% - 4.8% - 9.5% - 10.5% |

6796 - 714 - 2951 - 3131 |

58.0% - 6.1% - 25.2% - 26.7% |

|

합계 |

12,053 |

100% |

11727 |

100% |

유로모니터 관련 보고서에 따르면 유럽 전체와 국가별 반려견, 반려묘 펫푸드 카테고리별로 선호하는 양상을 파악해 볼 수 있다.

유럽 반려견 펫푸드의 경우, `22년 기준 전체 카테고리내 습식 시장 규모가 간식, 건식 카테고리보다 약 2배 정도 크며, 전체 규모 중 49.0%를 차지하고 있다.

반면에 유럽 반려묘 펫푸드의 경우, `22년 기준 전체 카테고리내 건식 시장 규모가 간식, 습식 카테고리보다 훨씬 크며, 전체 규모 중 58%를 차지하고 있다.

반려견과 반려묘 펫푸드의 소비 양상 관련, 간식의 경우 반려견은 26.2%가, 반려묘는 9.6%로, 반려견 간식 시장이 반려묘 간식 시장에 비해 규모가 약 3배 큼을 알 수 있다. 또한, 습식과 건식 선호도도 다르게 보이는데, 반려견 펫푸드의 약 절반(49%)이 습식 사료 시장이라면, 반려묘 펫푸드의 경우 건식 사료가 58%로 반 이상을 차지한다.

펫푸드의 가격 면에 있어서도 차이를 발견할 수 있다. 반려견 펫푸드 중 저가형 선택 비율은 12%, 반려묘는 9.4%, 중가형은 반려견 26.1%, 반려묘는 37.1%, 고가형의 경우 반려견 35.6% 반려묘 43.9%로, 반려묘 주인들의 경우 반려견 주인들보다 가성비보다는 품질을 중요시하는 소비 양상을 가지고 있음을 유추할 수 있다.

|

프랑스 현지 유통매장 내 반려묘 펫푸드 제품 |

|

|

|

|

|

지 프랑스 오프라인 식료품 유통매장의 “설탕 미첨가”, “95% 동물성 단백질” “인공 보존제 미첨가” 등 출처: 직접촬영 |

|

ㅇ 전세계 펫푸드 수출입 동향

|

펫푸드 전세계 수입 3개년 추이 단위: 백만불, %/ 출처: GTA |

|||||

|

구분 |

`20년 |

`21년 |

`22년 |

`22/`21 증감률 |

점유율 (`22년 기준) |

|

전세계 |

27,194 |

31,765 |

35,273 |

11.0 |

100 |

|

EU(27개국) |

1,559 |

1,580 |

1,706 |

8.0 |

4.8 |

|

한국 |

270 |

308 |

347 |

12.6 |

1.0 |

|

펫푸드 전세계 수출 3개년 추이 단위: 백만불, %/ 출처: GTA |

|||||

|

구분 |

`20년 |

`21년 |

`22년 |

`22/`21 증감률 |

점유율 (`22년 기준) |

|

전세계 |

31,953 |

38,520 |

41,661 |

8.2 |

100 |

|

EU(27개국) |

2,878 |

3,421 |

3,609 |

5.5 |

8.7 |

|

한국 |

67 |

100 |

149 |

49.2 |

0.4 |

`20년~`22년 펫푸드 전세계 수출입 3개년 추이를 볼 때, 2022년 EU는 전세계로부터 펫푸드 수입의 4.8%에 해당하는 17억 6백만불 상당의 펫푸드를 수입했으며, 수출은 전세계 펫푸드 수출의 8.7%에 해당하는 36억 9백만불 상당의 펫푸드를 수출하였다.

ㅇ 유럽(EU 27개국 기준) 펫푸드 역외 수출입 동향

|

유럽(EU 27개국) 펫푸드 역외 수입 3개년 추이 및 수입 상위 7개국 단위: 천불, % / 출처: GTA |

||||||

|

순위 |

국가 |

`20년 |

`21년 |

`22년 |

`22/`21 증감률 |

점유율 (`22년 기준) |

|

전체 |

1,559,325 |

1,579,734 |

1,706,110 |

8.0 |

100 |

|

|

1 |

중국 |

280,081 |

369,848 |

438,551 |

18.6 |

25.7 |

|

2 |

태국 |

222,628 |

264,843 |

344,145 |

29.9 |

20.2 |

|

3 |

영국 |

568,728 |

316,074 |

323,541 |

2.4 |

19 |

|

4 |

리히텐슈타인 |

188,779 |

208,566 |

192,086 |

-7.9 |

11.3 |

|

5 |

캐나다 |

85,324 |

113,497 |

135,445 |

19.3 |

7.9 |

|

6 |

세르비아 |

52,409 |

83,470 |

82,451 |

-1.2 |

4.8 |

|

7 |

미국 |

68,330 |

67,274 |

69,509 |

3.3 |

4.1 |

|

25 |

한국 |

74 |

6 |

125 |

1,919.99 |

0.01 |

|

유럽(EU 27개국) 펫푸드 역외 수출 3개년 추이 및 수출 상위 7개국 단위: 천불, % / 출처: GTA |

||||||

|

순위 |

국가 |

`20년 |

`21년 |

`22년 |

`22/`21 증감률 |

점유율 (`22년 기준) |

|

전체 |

2,878,405 |

3,421,026 |

3,608,760 |

5.5 |

100 |

|

|

1 |

영국 |

998,207 |

1,115,305 |

1,150,071 |

3.1 |

31.9 |

|

2 |

스위스 |

225,793 |

253,835 |

266,812 |

5.1 |

7.4 |

|

3 |

러시아 |

285,428 |

309,393 |

251,856 |

-18.6 |

7.0 |

|

4 |

우크라이나 |

139,552 |

167,234 |

192,055 |

14.8 |

5.3 |

|

5 |

미국 |

101,014 |

158,593 |

181,059 |

14.2 |

5.0 |

|

6 |

일본 |

178,852 |

169,998 |

170,522 |

0.3 |

4.7 |

|

7 |

노르웨이 |

141,031 |

165,633 |

156,678 |

-5.4 |

4.3 |

|

21 |

한국 |

27,623 |

29,944 |

33,687 |

12.5 |

0.9 |

`20년~`22년의 개나 고양이용 펫푸드 수출입 추이를 볼 때, 유럽(EU회원국) 국가의 역외 수입의 경우, 중국과 태국이 1, 2위를 차지하고 있는데, 특히 태국의 경우 Nestlé나 MARS 같은 글로벌 펫푸드 기업들이 태국의 지리적, 재료 접근성의 잇점을 이유로 태국 현지에 공장을 운영하는 경우가 많고, 태국 정부 또한 펫푸드 대상 관세철폐 및 여러 국가들과 자유무역협정을 맺는 등의 여러 조치가 맞물린 결과로 분석된다.

유럽(EU 27개국)의 한국산 펫푸드 수입의 경우, `20년과 `21년 사이 수입이 급격히 감소했으나, `22년으로 넘어오면서 `20년도 대비 거의 2배 이상 상승했으며, 증가율이 무려 1,920%에 달한다. 이는 `21-`22 역외 수입이 감소한 4위 리히텐슈타인이나 6위 세르비아와 비교해 주목할 만하다.

한편, 유럽(EU 27개국)의 역외 수출의 경우, 전 세계에서 8.7%의 수출 점유율을 차지하는데 이는 세계 수입 점유율(4.8%)보다 큰 규모이다. 유럽의 펫푸드 역외 수출의 주요 수출국은 영국으로, `22년 유럽 펫푸드의 31.9%를 영국으로 수출했다. 영국 다음으로는 스위스, 러시아, 우크라이나, 미국 순이다.

ㅇ 對유럽 한국산 반려동물 사료 5개년 수출액 추이

|

對유럽(영국 포함) 한국산 반려동물 사료 5개년 수출액 추이 단위: 천불, % / 출처: KATI 농식품수출정보 |

||||||

|

반려동물 사료 수출 |

2018년 |

2019년 |

2020년 |

2021년 |

2022년 |

`22년/`21년 증감률 |

|

반려견 사료 |

2.1 |

25.5 |

0.6 |

0.1 |

0.7 |

1,033.3 |

|

반려묘 사료 |

3.9 |

1.3 |

0.1 |

0.2 |

0.3 |

119.9 |

|

합계 |

6.0 |

26.8 |

0.7 |

0.2 |

1.1 |

233.3 |

한국산 반려동물 사료의 수출은 한국 내 반려동물 양육가구 수와 1인 가구 증가에 따라 전체적인 펫푸드 시장이 성장하면서, 유럽에도 수출이 이뤄지고 있다.

ㅇ 유럽 펫푸드 구입 경로 및 유통채널 비중

|

유럽 펫푸드 유통채널 출처: 유로모니터 |

|

|

구분 |

비중(%) |

|

1. 유통채널 |

95.5 |

|

A. 오프라인 식료품 유통채널 |

44.6 |

|

슈퍼마켓 |

22.0 |

|

하이퍼마켓 |

13.3 |

|

할인점 |

6.5 |

|

소규모 지역 식료품점 |

1.8 |

|

편의점 |

0.9 |

|

B. 오프라인 비식료품 유통채널 |

31.3 |

|

펫샵 및 일반 비식료품 유통채널 |

25.7 |

|

홈인테리어 및 원예용품 전문점 |

3.7 |

|

일반 잡화점 |

0.8 |

|

건강 및 뷰티 전문점 |

0.5 |

|

가정용품 및 가구 전문점 |

0.2 |

|

기타 비식료품 유통채널 |

0.5 |

|

C. 온라인 유통채널 (E-Commerce) |

19.5 |

|

2. 비유통채널 동물병원 |

4.5 |

|

합계 (1+2) |

100 |

유럽 내 펫푸드 제품의 유통의 76%는 현대식 오프라인 유통채널에서 이루어지고 있다.그 중 44.6%은 오프라인 식료품 유통채널에서, 31.3%은 오프라인 비식료품 유통채널에서 이루어진다. 오프라인 식료품 유통채널 중에서는 슈퍼마켓 22%, 하이퍼마켓 13.3%, 할인점 6.5%, 소규모 지역 식료품점 1.8%, 편의점 0.9% 순으로 유통이 활발히 이루어지고 있다.

이에 더해 펫푸드 제품의 온라인 시장도 유통망이 확대되고 있다. 5년 전 `18년도 펫푸드 전자상거래 비중이 11.4%에 비해 코로나19 팬데믹 시기를 중점으로 `22년 19.5%까지 증가하였다. 이는 유럽 소비자의 전자상거래 구매 비중이 높아짐과 동시에 펫푸드 제조업체들이 개인 맞춤화된 브랜드 제품 특성을 살릴 수 있는 자체 온라인 거래 사이트를 창설해 직거래로 유통하는 경우가 많아졌음을 시사한다.

비유통채널인 동물병원에서 구매되는 펫푸드는 `18년도 4.8%에서 `22년 4.5%로 감소했다.

ㅇ 유럽 펫푸드 상위 10위 기업 및 점유율

|

유럽 펫푸드 상위 10위 기업 및 전체 점유율 (2022년) 출처: 유로모니터 |

||

|

순위 |

기업명 |

비중(%) |

|

1 |

Mars |

22.8 |

|

2 |

Nestlé |

20.2 |

|

3 |

Colgate-Palmolive |

4.0 |

|

4 |

Agrolimen |

3.1 |

|

5 |

Spectrum Brands Holdings |

2.1 |

|

6 |

Vitakraft Pet Care |

2.0 |

|

7 |

Inspired Pet Nutrition |

0.7 |

|

8 |

Heristo |

0.4 |

|

9 |

Vafo Group |

0.4 |

|

10 |

Monge & C SpA |

0.4 |

|

- |

기타기업 (비중이 0.4% 이하인 47개 기업) |

5.9 |

|

- |

PB제품 |

20.4 |

|

- |

기타 (Others) |

16.9 |

|

- |

통계 미포함 수치 |

0.6 |

|

|

합계 |

100 |

미국 기업 MARS와 스위스기업 Nestlé 제조사 두 양대산맥의 브랜드(Pedigree, Whiskas, Felix, Royal Canin 등)가 시장점유가 대부분 집중되어 있다. MARS의 경우, Pedigree, Whiskas, Sheba, Cesar, Kitekat, Frolic등의 수많은 브랜드를 소유하고 있으며, 펫푸드 판매 상위 10개 브랜드 중 4개를 소유하고 있다. Nestlé의 경우도 마찬가지로, Felix, Fancy Feast/Gourmet, Friskies, ONE, Pro Plan, Bakers 등의 브랜드들을 소유하고 있으며, 펫푸드 판매 상위 10개 브랜드 중 3개를 소유하고 있다.

두 제조사의 제품들은 특히나 유통매장 유통 비중이 높을 뿐만 아니라 동물병원과 밀접하게 연계가 된 경우가 많아, 펫푸드 시장의 진입장벽이 높다고 볼 수 있다.

한편 펫푸드 PB제품의 시장점유율도 20% 이상을 유지하고 있으며, 특히 PB제품 라인들은 일반 식료품 유통채널뿐만 아니라 애완동물 전문 마켓에도 공급되는 확률이 높아져 가고 있다.

|

프랑스 현지 식료품 유통매장 내 펫푸드 PB제품 예시 |

|

|

|

|

|

(Carrefour의 PB제품) 반려묘 습식 펫푸드, 닭고기 맛, 100g, 0.55유로 |

(Monoprix의 PB제품) 반려견 습식 펫푸드 소고기 맛(야채 추가), 300g, 1.69유로 가금류 간 맛(야채 추가), 300g, 1.59유로 출처: 직접촬영 |

ㅇ 시사점

유럽 내 펫푸드 산업은 매년 커지고 ‘펫 휴머니제이션’의 영향으로 다양한 제품의 출시와 유기농, 건강식 펫푸드 등이 활성화될 것으로 예상된다. 반려동물을 인간화, 인격화하는 사회 흐름을 따라 일반 사료를 넘어 높은 가격대에도 불구, 반려동물 맞춤화된 프리미엄 펫푸드 제품에 유럽 소비자들의 수요 및 관심이 높아지면서 제품의 다양화, 세분화가 이루어지는 것이다.

유럽 진출을 희망하는 한국 펫푸드 수출업체는 다국적 기업들의 시장점유율이 높은 특성을 고려하여, 차별화 전략을 통한 기능성, 특수용도 제품 라인업 등 유럽 펫푸드 시장 현황과 현지 소비자들의 소비 기준을 고려하여 마케팅 전략을 수립한다면, 유럽시장 내 경쟁력있는 제품으로 시장 진출이 가능할 것이다.

ㅇ 출처

https://cooperpetcare.com/pet-statistics/

https://www.mordorintelligence.kr/industry-reports/europe-pet-food-nutraceuticals-market

https://www.thinkfood.co.kr/news/articleView.html?idxno=93571

https://www.mordorintelligence.kr/industry-reports/pet-food-market-in-europe-industry

http://www.pet-news.or.kr/news/articleView.html?idxno=1061

https://www.nationthailand.com/thailand/economy/40026008

1) 노르웨이, 스위스 포함

2) 출처: https://cooperpetcare.com/pet-statistics/

3) 출처: https://www.ukpetfood.org/information-centre/statistics/uk-pet-population.html

4) 개와 고양이를 제외한 가구의 반려동물 소유 수치는 토끼(2.8%), 조류(2.3%), 햄스터(2.1%), 기니피그(1.8%), 거북이(1.8%), 도마뱀(1.8%), 뱀(1.4%), 가금류(1.3%) 등으로 집계된다.

5) 통계 자료상 유럽 25개국으로 지역 한정 : 안도라, 오스트리아, 벨기에, 시플러스, 덴마크, 핀란드, 프랑스, 독일, 지브롤터, 그리스, 아이슬랜드, 아일랜드, 이탈리아, 리히텐슈타인, 룩셈부르크, 몰타, 모나코, 네덜란드, 노르웨이, 포르투갈, 스페인, 스웨덴, 스위스, 터키, 영국

6) 출처: 유로모니터

7) 통계 자료상 유럽 25개국으로 지역 한정 : 안도라, 오스트리아, 벨기에, 시플러스, 덴마크, 핀란드, 프랑스, 독일, 지브롤터, 그리스, 아이슬랜드, 아일랜드, 이탈리아, 리히텐슈타인, 룩셈부르크, 몰타, 모나코, 네덜란드, 노르웨이, 포르투갈, 스페인, 스웨덴, 스위스, 터키, 영국

8) 가격 카테고리 분류에는 지역의 일반적인 브랜드 포지셔닝과 소비자 인식이 포함된 수치 (유로 모니터) https://www.portal.euromonitor.com/help/faq

9) 펫푸드는 건식과 습식, 간식으로 분류됨

10) HS CODE 230910

11) 통계 자료상 유럽 25개국으로 지역 한정 : 안도라, 오스트리아, 벨기에, 시플러스, 덴마크, 핀란드, 프랑스, 독일, 지브롤터, 그리스, 아이슬랜드, 아일랜드, 이탈리아, 리히텐슈타인, 룩셈부르크, 몰타, 모나코, 네덜란드, 노르웨이, 포르투갈, 스페인, 스웨덴, 스위스, 터키, 영국

12) 통계 자료상 유럽 25개국으로 지역 한정 : 안도라, 오스트리아, 벨기에, 시플러스, 덴마크, 핀란드, 프랑스, 독일, 지브롤터, 그리스, 아이슬랜드, 아일랜드, 이탈리아, 리히텐슈타인, 룩셈부르크, 몰타, 모나코, 네덜란드, 노르웨이, 포르투갈, 스페인, 스웨덴, 스위스, 터키, 영국

'[유럽] 펫푸드 시장 동향' 저작물은 "공공누리 2유형 출처표시 + 상업적 이용금지" 조건에 따라 이용할 수 있습니다.